遺言・相続・遺産分割

- 相続放棄はいつまでにする必要がありますか?

- 相続放棄をするときの注意点は?

- 限定承認とは何ですか?

相続の単純承認、相続放棄、限定承認それぞれのの内容や注意点について、オールワン法律会計事務所の弁護士が分かりやすく解説します。

単純承認

相続人が単純承認をすると、被相続人の権利義務を無限に相続します。

(民法920条)

また、次のような場合には、相続人は単純承認したものとみなされます(民法921条)。

- 相続人が相続財産の全部又は一部を処分したとき

- 相続人が自己のために相続の開始があったことを知ってから3か月以内に相続放棄・限定承認の手続をしないとき

- 相続人が、限定承認や相続放棄をした後でも、相続財産の全部や一部を隠匿したり、これを消費したり、知っていながら相続財産の目録に記載しなかったとき

法定単純承認と相続時精算課税

民法921条は、法定単純承認の事由として

「相続人が相続財産の全部又は一部を処分したとき」

と規定しています。

相続時精算課税制度を利用して受贈者が贈与を受けた財産が「相続財産」に含まれると、民法921条によって受贈者は相続放棄ができなくなるとも考えられます。

しかし、贈与した財産については、贈与者の債権者を害するための贈与といった事情がない限り、贈与時に受贈者に移転していると考えられます。

そこで相続時精算課税を使った贈与は、民法921条の「相続財産」には含まれません。

よって、相続時精算課税を利用して被相続人から財産の贈与を受けていた受贈者も相続放棄をすることができます。

代襲相続の場合

受贈者が、贈与者よりも先に死亡していた場合、受贈者の相続人(代襲相続人)は、受贈者が相続時精算課税制度の適用を受けていたことに伴う権利義務を承継します。

しかし、受贈者が相続放棄できた以上、受贈者の相続人は、贈与者の相続においても同じく相続放棄をすることができます。

相続放棄

相続人が相続放棄をすると、その相続に関しては、初めから相続人とならなかったものとみなされます。

(民法939条)

相続放棄をすると、被相続人のプラス財産・マイナス財産一切を相続しません。

相続放棄の手続は、自分のために相続が開始したことを知ってから3か月以内に、被相続人の住所地の家庭裁判所において、相続を放棄する旨の申述を行います。

この3か月の期間については、相続財産を調査する必要があるなどの事情があれば、家庭裁判所に期間延長を申し出て、家庭裁判所が認めれば延長されます。

相続放棄の手続は、郵送で行うこともできますし、弁護士に依頼して代わりにやってもらうこともできます。

※相続放棄をするときの注意点

相続放棄をするについては、注意することがあります。

例えば「形見分け」。

相続人が、被相続人が遺した貴金属などを生前親しかった被相続人の友人等に形見分けとして贈与することがあります。

この贈与した貴金属等に経済価値があると、形見分けによって「相続人が相続財産の全部又は一部を処分したとき」にあたるとされ、単純承認が擬制されてしまう結果、相続放棄ができなくなってしまうのです。

この他にも被相続人が借りていたアパートやマンションで亡くなった時も注意が必要です。

こうした場合、大家から早く部屋を明け渡すように要求された相続人が、被相続人の家財道具等を急いで「処分」することがあります。

やはり、処分した家財道具の中に一定の経済価値があるものが含まれている場合は相続放棄ができなくなる可能性があります。

そもそも、相続放棄をした者は、その相続に関しては、初めから相続人とならなかったものとみなされます。

(民法939条)

したがって、相続放棄をすれば、保証等をしていた場合を除いて、被相続人が借りていた部屋の原状回復義務を負うことはありません。

とはいえ、それでは義理が立たないというのであれば、どのような家財道具を処分したのか写真等で記録をしておくことも必要です。

限定承認

限定承認とは、被相続人のプラスの財産を限度としてマイナス財産を相続する手続です。

例えば、プラスの相続財産が5,000万円であることが分かっているが、マイナスの財産が分からないとき。

限定承認をしておけば、マイナスの財産が1億円あることが判明しても、債権者に返済する必要があるのはプラスの財産である5,000万円が限度です。

マイナスの財産が1,000万円しかなければ、差額の4,000万円は相続することができます。

限定承認は、相続人が複数いるときはその全員で行う必要があります。

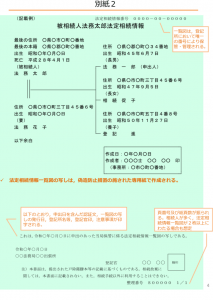

法定相続情報証明制度

これまでの相続手続

相続が開始すると、遺言や遺産分割協議に基づき、被相続人名義の銀行預金を払い戻したり、あるいは不動産の登記を移転したりする必要があります。

そうした相続手続に必要となるのが被相続人の出生から死亡するまでの戸籍です。

被相続人の戸籍が必要となるのは、その相続人を確定するためです。

したがって被相続人名義の銀行預金を払い戻したり、あるいは名義を書き換えたりするための手続には、被相続人の戸籍を添付することが必要です。

戸籍を1組しか取得しないと、その戸籍を様々な手続で使いまわす必要がでてくるため、被相続人が多数の銀行口座を開設していた場合、相続手続に時間がかかるといった問題がありました。

法定相続情報証明制度

この制度は、予め法務局に戸籍等の必要書類、及び相続関係の一覧図を添付して申し出ることによって、被相続人が亡くなったことや、相続関係図を1枚で証明することができます。

法定相続情報証明を記した書面は、法務局に何部でも無料で請求できます。

したがって相続手続に必要な部数の法定相続情報証明を取得しておけば、各種相続手続を同時並行で行うことができます。

申出に必要な書類

- 被相続人の出生から死亡までの戸籍・除籍謄本

- 被相続人の住民票の除票(戸籍の附票でも可)

- 相続人の戸籍謄本・抄本

- 申出人(相続人代表)の氏名等を証する公的書類

→住民票、運転免許証、マイナンバーカードの写し(原本と相違ない旨を記載し、申出人の記名・押印が必要) - 証明書に各相続人の住所を記載する場合(任意)、各相続人の住民票

- (代理人が手続を行う場合は)委任状

相続登記の義務化

なぜ相続登記がなされないのか

地方では、人口減少や高齢化の進展等によって土地を所有するという意識が低下しているといわれています。

また、相続登記は義務ではなく、登記申請をしなくても特に不利益はありません。

逆に登記申請をすることで、相続人に固定資産税などの負担が生じることあります。

こうしたことから、土地の所有者が死亡しても、相続人が登記申請を行わないケースが増加し、その結果、所有者不明の土地が増加していました。

所有者不明の土地が増加することの問題点

所有者が不明の土地については、管理がなされずに放置されることが一般的です。

その結果、公共事業、復興事業が阻害され、また周辺土地の民間取引にも悪影響が出るといった問題が指摘されていました。

他方、その土地の所有者を捜索するには、多大な費用と時間が必要となります。

しかしこれまでは相続登記は義務ではなく、相続登記をしなくても罰則等はありませんでした。

不動産登記法の改正

2024年4月1日以降は、相続(特定財産承継遺言を含む。)や遺贈により不動産を取得した相続人は、自己のために相続の開始があったことを知り、かつ、その所有権を取得したことを知った日から3年以内に相続登記の申請をすることが義務となりました。

正当な理由がないのに登記申請義務に違反した場合は、10万円以下の過料の対象となります。

この相続登記の義務化は、法改正後に発生した相続だけではなく、改正前から相続登記をしていない不動産についても適用があります。

相続人申告登記

遺産分割協議がまとまらない場合は、

①所有権の登記名義人について相続が開始したこと

②自らがその相続人であること

を申請義務の履行期間内(3年以内)に登記官に対して申し出ることで、申請義務を履行したものとみなされます。

申出を受けた登記官は、所要の審査をした上で、申出をした相続人の氏名・住所等を職権で登記に付記します。

これにより、登記簿を見ることで相続人の氏名・住所を容易に把握することが可能となります。

相続土地国庫帰属法

相続等により土地を取得したが、土地の用途がなく、当該土地を手放したいと考える人が増加しています。

その結果、そもそも土地の相続登記をせずに放置したり、土地を相続しても十分な管理が行われないといた問題が発生しています。

相続土地国庫帰属法の創設

こうしたことを受けて、相続又は遺贈(相続人に対する遺贈に限る)により取得した土地を手放して、国庫に帰属させることを可能とする制度(相続等により取得した土地所有権の国庫への帰属に関する法律(土地国庫帰属法))が創設されることになりました。

ただし、管理コストの国への転嫁や土地の管理をおろそかにするモラルハザードが発生するおそれを考慮して、一定の要件(詳細は政省令で規定)を設定し、法務大臣が要件を審査することになります。

通常の管理又は処分をするに当たり過分の費用又は労力を要する土地に該当しないことが国庫帰属の要件とされています。

具体的には、次のような土地に該当しないことが要件となります。

- 建物や通常の管理又は処分を阻害する工作物等がある土地

- 土壌汚染や埋設物がある土地

- 崖がある土地

- 権利関係に争いがある土地

- 担保権等が設定されている土地

- 通路など他人によって使用される土地 など

その他、審査手数料のほか、土地の性質に応じた標準的な管理費用を考慮して算出した10年分の土地管理費相当額の負担金を徴収する、とされています(地目、面積、周辺環境等の実情に応じて対応すべく、詳細は政令で規定)。

参考として、現状の国有地の標準的な管理費用(10年分)は、粗放的な管理で足りる原野約20万円、市街地の宅地(200㎡)約80万円です。

相続土地国庫帰属法は、2023(令和5)年4月27日に施行されました。

アメリカの相続手続(プロベート)

プロベート(Probate)

アメリカでは相続が発生すると、被相続人の遺産(Estate)は、プロベート裁判所(Probate Court)がいったん監督することになります。

プロベート裁判所は、資産を管理する遺産管理人(Personal representative)を指名します。

被相続人に遺言(Will)があり、遺言執行者(Executor)が指定されている場合は、遺産管理人は遺言執行者が指名されます。

遺言がない場合は、遺産管理人(Administrator)が遺産を管理します。

遺言執行者、遺産管理人は裁判所の監督を受けながら遺産を調査し、債務を弁済したり遺産税の支払いを行い、その後、残った遺産を相続人に分配します。

プロベートの問題点

1 時間がかかる

プロベートが終了するまでには、短くて半年、長くなると3年以上かかります。

その間、相続人は遺産を処分したりすることができません。

2 費用がかかる

遺言執行者、遺産管理人は、相続人や被相続人の近親者が就任することができます。

しかし、日本人がアメリカに財産を残している場合、一般的に遺言執行者や遺産管理人をアメリカの弁護士に依頼することになるため、弁護士への報酬が必要となります。

不動産が遺産に含まれている場合は、別途、不動産鑑定の費用も発生します。

一般的なプロベートの費用は遺産の5~15%と言われています。

3 手続きが煩雑

プロベート裁判所や弁護士とのやり取りは、原則として英語となります。

そこで使用されるのは専門用語が主なため、翻訳ソフトを使用しても適切に翻訳ができないことが少なくありません。

英語が使えない場合、日本語で対応してもらえる現地の弁護士やローファームを探す必要が出てきます。

プロベートにはこうした問題点があるため、プロベートを回避するための事前の対策が必要です。

生前信託(Living Trust)の種類

生前信託は、プロベート(Probate)を回避する目的で利用されることが一般的です。

生前信託は、大別して取消可能生前信託(Revocable Living Trust)と、取消不能生前信託(Irrevocable Living Trust)があります。

取消可能生前信託は、信託設定後でも管理や運用などの条件を変更できます。

取消不能生前信託は、信託設定後は基本的に条件等の変更ができません。

税務上、取消可能信託の信託財産の所有者は委託者(設定者)とみなされます。

取消不能信託の信託財産の所有者は信託契約に定められた受益者とみなされます。

生前信託の仕組み

生前信託では、委託者(Grantor、Trustor、Settlor)が移転する財産、受益者の決定等の信託の決定を行い、受託者に信託財産を移転します。

受託者(Trustee)は、信託契約に基づき、信託財産の管理・運営を行います。

受益者(Beneficiary)は、信託財産から生じる利益を受け取ります。

委託者、受託者、受益者のうち、委託者と受益者については、アメリカ市民、アメリカ法人、アメリカ居住者、アメリカ非居住者いずれもなることができます(受益者については人格のない社団もなることができます)。

他方、受託者はアメリカ市民、アメリカ法人、アメリカ居住者はなることができますが、アメリカ非居住者はなることができません。

バイパストラスト(ABトラスト)

バイパストラストは、保有資産が遺産税(Estate Tax)における控除額(Unified Credit)を超える夫婦において、その負担を軽減するために利用されます。

まず夫婦でABトラストを設定し、夫の固有資産、妻の固有資産、夫婦の共有資産を移転します。

例えば先に夫が亡くなった場合、妻が相続しない資産(夫の固有資産、夫婦の共有資産中夫に帰属する資産)をAトラストに移行し、妻が相続する資産をBトラストに移行します。

Aトラストによる収益受益権は妻に帰属するように設定されていますが、Aトラストに移行した資産自体は、妻の病気治療といった一定の場合を除いて引き出すことができません。

また、Aトラストは取消不能信託(Irrevocable Trust)として設定されます。

次に妻がなくなると、Bトラストの資産は、Aトラストの資産と共に最終受益者(子どもなど)に移転します。

この時、Bトラストの資産は遺産税の対象となりますが、Aトラストの資産は遺産税の対象とはなりません。

Aトラストの資産については、収益受益権を除いて、妻は生前に利用することができなかったためです。

このように、Aトラストの資産は2次相続の時に遺産税を回避できるのでバイパストラスト(Bypass Trust)と呼ばれているのです。

アメリカではこのほかにも、非居住者である生存配偶者が、遺産税の支払いを自分が亡くなるまで繰り延べるために利用される税制適格内国信託(QDOT qualified Domestic Trust)や、慈善団体への寄付を通じて所得税や遺産税の負担を軽減するために利用される慈善信託(Charitable Trust)などが利用されています。

相続に関する手続きには遺産分割をはじめ、さまざまなものがあります。

また、相続財産の相続放棄や限定承認手続き、準確定申告や相続税の申告・納付など期限の定めがあるものについては、期限を経過してしまうと思わぬ不利益が生じることになります。

オールワン法律会計事務所では、相続に関するさまざまな手続きにワンストップで対応させていただきます。

「私の場合はどうなの?」 と思われる方は、

オールワン法律会計事務所の

弁護士にご相談ください。